圖、文/鏡週刊

▲邱涵能表示,以波克夏目前的現金股價比來看,就算遇到股災也完全不用擔心。圖為波克夏總部。(翻攝自Google Maps)

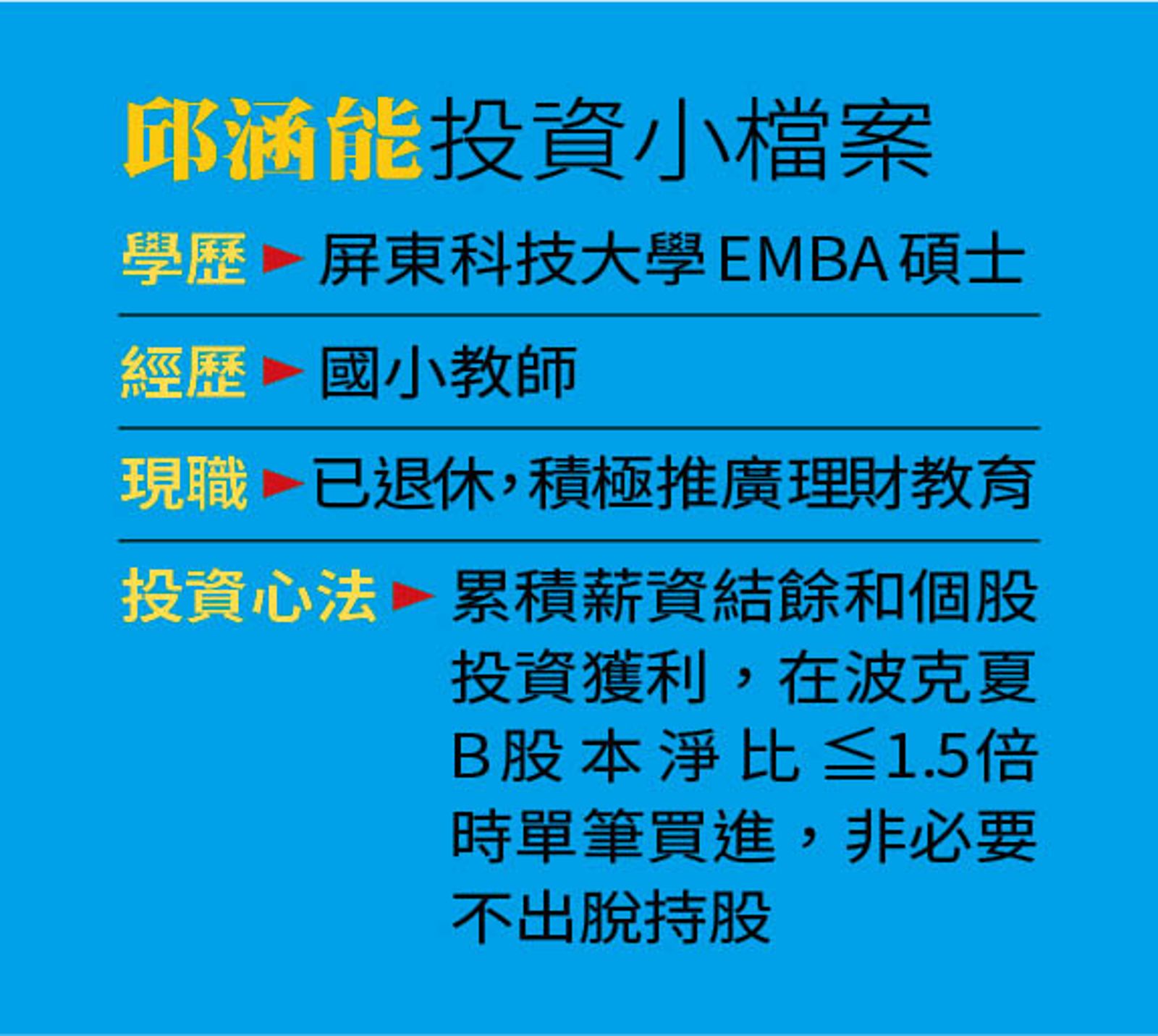

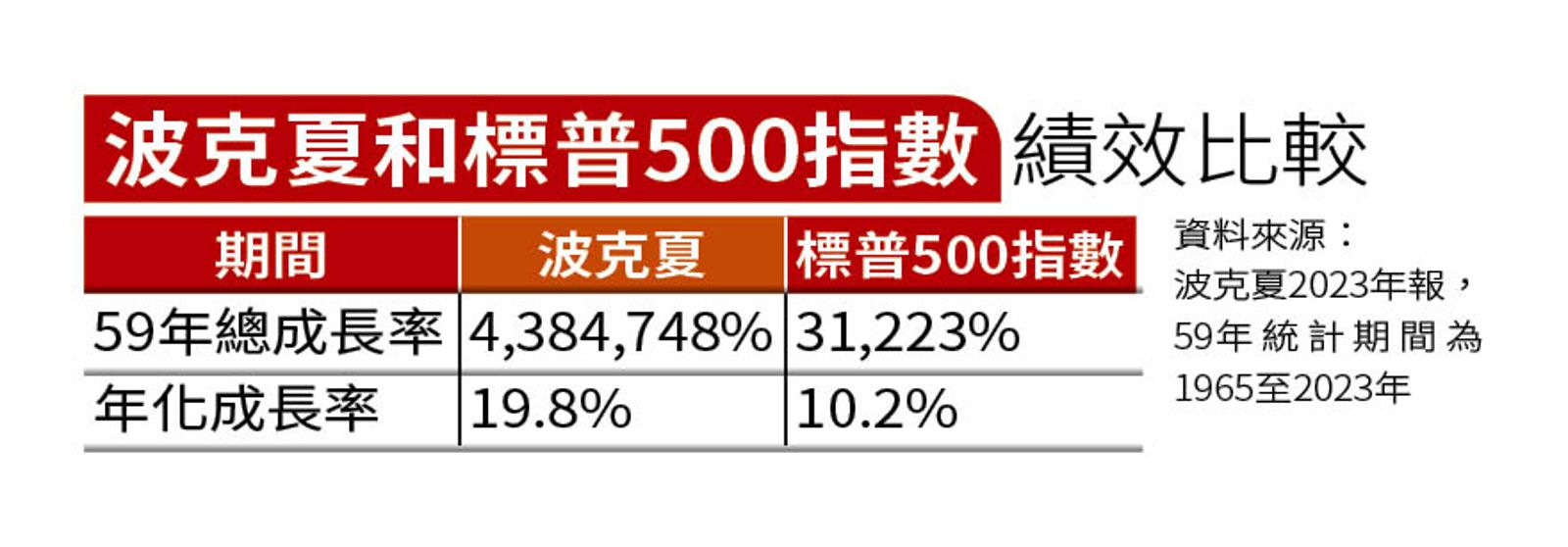

信奉巴菲特價值投資法的邱涵能在2年前按計畫退休,今年上半年再把身家全數轉換到波克夏,他相信好公司的內在價值會持續攀升;果然,退休後隨著時間推移,他的淨資產成長了5成。

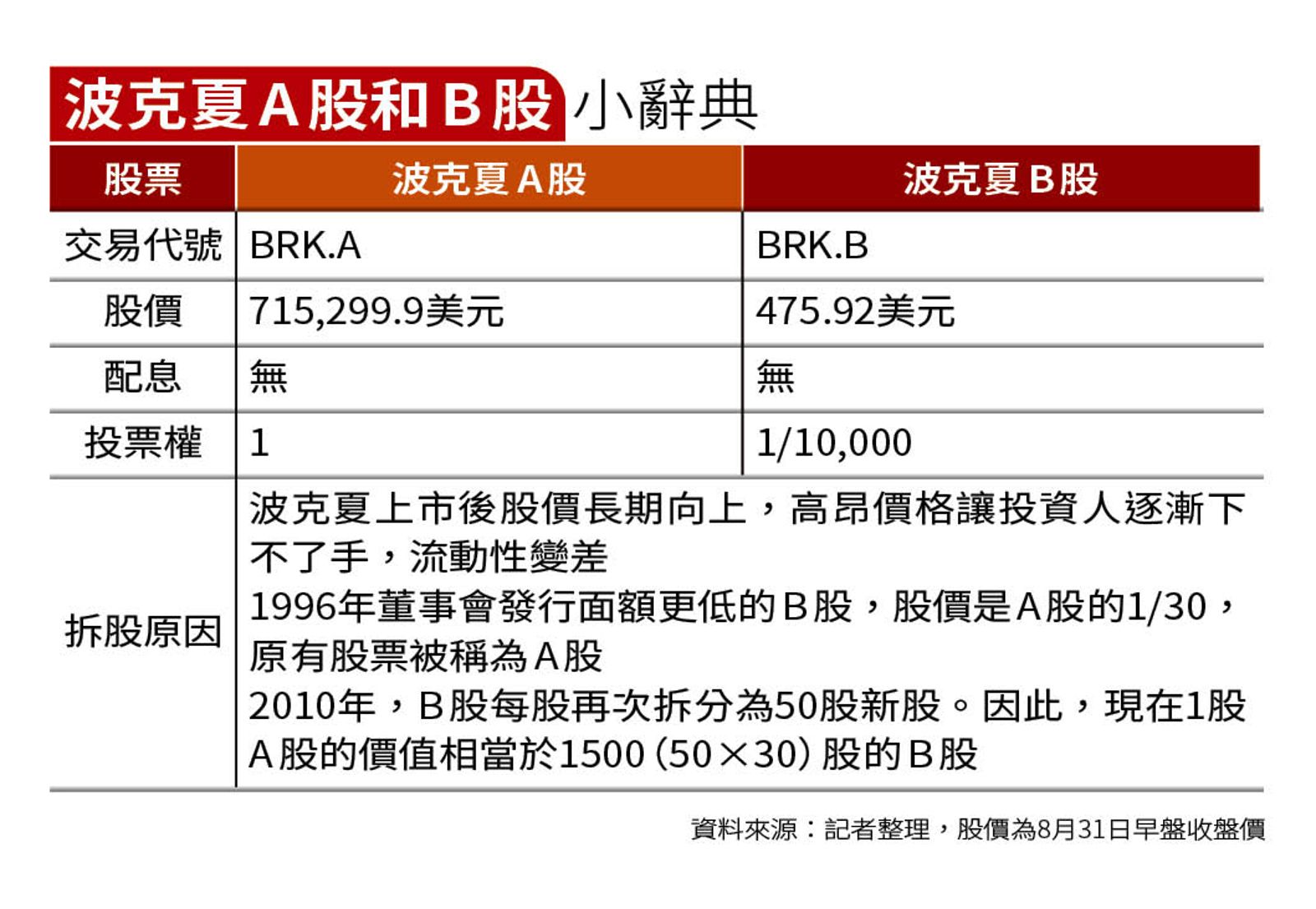

邱涵能透露,他持有波克夏B股的成本大概是179.7美元,即便現在已經翻倍賺,也絕對不會輕易賣出。

但事實上,邱涵能持有波克夏股票並非一帆風順。2011年他以每股85美元價格買進後,股價即一路下滑,雖勇敢向下攤平,但買到75美元時也彈盡援絕;隔年股價漲回86美元時,他馬上獲利了結,「當時,我想等到股價回到80美元以下再承接,誰知道這一賣就再也追不回來了,等到2014年再進場,股價已經是129美元。」

邱涵能回憶,2012年美國聯準會實施量化寬鬆政策猛印鈔票,美股狂飆,波克夏B股的股價就再也沒見過2位數了。從此他下定決心,非到不得已,絕不會輕易賣出波克夏,「既然無法預測市場走勢,唯一能控制的就是讓自己不離場。」邱涵能強調。

今年上半年他把投資組合全數轉換為波克夏B股,問他把身家重押在一檔股票上不害怕嗎?「投資一家公司,一定要先研究它、認同它,才有可能久抱;既然是好公司,就不應該隨便賣;經驗告訴我,投資不賺錢的情況都是中途就下車,沒耐心等到最甜美的時候。」對他來說,股價短期大漲意義不大,長期大漲才是最終目標,「內在價值持續成長就配得上高股價,不用來來去去瞎忙。」

「像是巴菲特非常重視現金流,這就是與眾不同的地方。」邱涵能繼續說,投資市場最怕就是黑天鵝,風險控管能力往往比賺錢能力還重要,像是2008年金融海嘯,許多百年公司因現金周轉不靈下台一鞠躬,但波克夏不僅用堅固的財務結構來面對極端市場,還在當時用滿手現金大撿便宜貨,「以波克夏目前的現金股價比來看,就算遇到股災也完全不用擔心。」

「現金股價比」代表的是股價有多少含金量,現金股價比高,含金量越高,安全邊際越高。波克夏B股在第二季的每股現金為128.51美元,以8月30日股價475.92美元來看,可得股價中約有27%的現金含量(128.51/475.92)。相較國人熟悉的護國神山台積電,今年第2季的每股現金為69.38元,以8月30日股價944元計算,股價中的現金含量約7%,能看出波克夏的含金量相當可觀。

更多鏡週刊報導

【達人理財】讓股神巴菲特幫忙操盤 退休老師靠1檔股票翻倍賺

【退休只買一支股1】交給股神巴菲特操盤 國小老師靠1檔股票輕鬆退休

【賺爆科技股1】掌握科技股暴漲關鍵 這檔ETF成分股3年大賺9成